Akcie společnosti Oracle v poslední době zažívají pokles, ale nadcházející zveřejnění zprávy o výsledcích hospodaření v příštím týdnu by mohlo být pro společnost potřebným impulsem – zejména pokud jde o odraz potenciálního růstu v odvětví umělé inteligence.

Od konce listopadu zaznamenala společnost 20% pokles ceny akcií, přičemž nyní akcie klesly na 150 USD. Přesto se pokles netýká výhradně společnosti Oracle. Akcie amerických softwarových firem zaznamenaly celkový pokles o 13 %. Škody jsou částečně způsobeny cenami softwaru umělé inteligence čínského start-upu DeepSeek. V lednu prohlásil, že je schopen vyrábět takový software za mnohem nižší cenu než ostatní, čímž vyzval americké softwarové společnosti. Bouřlivá vlna pokračovala, když cla prezidenta Donalda Trumpa vyvolala na trhu šok a přiměla investory přehodnotit ocenění napříč všemi odvětvími.

Pokles společnosti Oracle byl poněkud zesílen, a to zejména díky silnějšímu dolaru. Když společnost Oracle v prosinci zveřejnila výsledky, dostala ránu výhled tržeb na třetí fiskální čtvrtletí. Přibližně polovina příjmů společnosti Oracle pochází ze zámořských zdrojů. V důsledku toho se při zvýšení hodnoty dolaru zahraniční příjmy promítají do nižšího počtu dolarů. Širší softwarová skupina zajišťuje přibližně 40 % svých příjmů ze zámoří, takže společnost Oracle je více vystavena potenciálním důsledkům silnějšího dolaru.

Trh navíc stále získává jasno o nových zákaznických smlouvách. Společnost Oracle přechází od zastaralého softwaru pro ukládání dat k nákladově efektivnějším cloudovým produktům s vysokou hodnotou – s důrazem na ty, které jsou založeny na umělé inteligenci. V prosincovém hovoru k výsledkům hospodaření za druhé fiskální čtvrtletí se společnost Oracle zmínila o nových, větších obchodech, což naznačuje nárůst těchto obchodů ve druhé polovině roku. To však zřejmě vyvolalo skepsi trhu.

Navzdory skepsi a následnému poklesu akcií existuje potenciál pro návrat zpět. Propad v odhadech tržeb byl způsoben především měnovou otázkou, nikoliv hrozící konkurencí. Očekávání Wall Street by se naplnila, kdyby nedošlo ke skokovému nárůstu kurzu dolaru. Historická výkonnost společnosti Oracle naznačuje schopnost překonávat očekávání; v 10 z posledních 15 čtvrtletí překonala odhady zisku. To by mohlo potenciálně změnit finanční výsledky z mírného zklamání na přinejmenším uspokojivé.

Skutečnost je taková, že Oracle má významnou příležitost k růstu. Analytici předpokládají, že celkové tržby společnosti Oracle ve výši 61,9 miliardy dolarů v letošním roce budou tvořit přibližně 13,2 miliardy dolarů ze starších softwarových a hardwarových nabídek. Tržby z těchto odvětví v posledních několika letech mírně klesají. Trajektorie se však zdá být jasná pro nové cloudové nabídky, které by měly v roce 2025 zajistit 15% meziroční růst zbývající části podnikání. Očekává se, že prodeje specifické pro umělou inteligenci budou katalyzátorem tohoto růstu a potenciálně zvýší celkové tržby o 11 % bez vlivu měny.

Důraz je kladen na tržby specifické pro AI, které jsou na dobré cestě dosáhnout téměř 10 miliard USD ročně. To vše je součástí většího segmentu infrastruktury jako služby, který v posledním čtvrtletí zaznamenal 52% růst. Celkové výdaje zákazníků v této nové službě by měly podle Fortune Business Insights do roku 2032 dosáhnout více než 700 miliard dolarů ročně.

Vzhledem k tomu, že společnost Oracle bojuje o podíl na trhu s konkurenty, jako jsou Microsoft, Alphabet, Amazon Web Services a International Business Machines, je kladen důraz na dobré výsledky společnosti Oracle v oblasti růstu cloudu, což naznačuje pomalé, ale stabilní získávání tržního podílu, zejména v oblasti umělé inteligence.

Pro třetí čtvrtletí, jehož výsledky budou zveřejněny 10. března, analytici předpovídají růst tržeb o něco málo přes 8 %, a to především kvůli měnovému vlivu. Trh sleduje 51,5% růst AI, který je hnací silou výsledků. Důvěra spočívá také v tom, že Oracle dosáhne očekávaného růstu tržeb z infrastruktury jako služby. Analytik John Difucci ze společnosti Guggenheim je ohledně pozice Oracle optimistický a věří v přehled managementu o načasování podpisů smluv.

Úspěšné výsledky by mohly posílit důvěru trhu a zvýšit ziskové marže v letošním roce. Toto očekávání vychází z předpokládaného rychlejšího tempa růstu tržeb, než je růst klíčových nákladů, jako je marketing a vývoj výzkumu. Podle prognóz by to mohlo vést k 13% růstu zisku na akcii pro rok 2025 na 6,65 USD.

Oracle Corporation (ORCL)

Je zde však námitka. Analytici očekávají v letošním roce téměř 40% nárůst kapitálových investic, což může dočasně zbrzdit růst volného peněžního toku. Z dlouhodobého hlediska se však očekává, že peněžní tok prudce vzroste, jakmile společnost překoná tuto fázi výdajů, protože bude investovat do svého růstu.

Navzdory problémům se zdá, že akcie jsou po výsledcích připraveny na návrat, zejména pokud výsledky v oblasti umělé inteligence potvrdí, že růst je udržitelný. V současné době se akcie obchodují za 22,2násobek očekávaného zisku za nadcházejících 12 měsíců. To je méně než 34,2násobek softwarové skupiny, což naznačuje větší diskont než v době, kdy byla společnost Oracle v minulosti investory více preferována, přestože se očekává, že Oracle bude dlouhodobě zvyšovat zisky srovnatelně se skupinou.

Čas na nákup akcií Oracle by mohl nastat před zveřejněním jejich výsledků, protože se předpokládá optimistický výhled. Pokud společnost dokáže využít své značné růstové příležitosti a předvede solidní výkonnost v oblasti umělé inteligence, pak by mohlo velmi dobře dojít k oživení investiční důvěry a ceny akcií.

Será que o pior já passou? Com o S&P 500 alcançando uma alta de três semanas em meio às ameaças de redução de tarifas por Donald Trump, bancos e empresas de investimento correram para o lado dos touros, disputando posições. Segundo o JP Morgan e a Evercore, a pior liquidação de ações de 2025 já passou, e o Bank of America vê sinais de reversão nos fluxos de capital. Antes, o dinheiro fluía da América do Norte para a Europa; agora, é hora de uma reversão desse movimento.

A necessidade é a mãe da invenção. Embora seja difícil classificar Donald Trump como um homem pobre, certamente se pode admirar sua inventividade. Ele introduziu um novo conceito nas guerras comerciais ao anunciar uma tarifa de 25% sobre quem comprasse petróleo da Venezuela. Essa estratégia poderia ser aplicada contra a Rússia se o país continuar adiando o fim do conflito armado na Ucrânia.

No entanto, o que realmente impulsionou os mercados não foi essa nova "arma". O que mais impactou o S&P 500 foi a decisão da Casa Branca de não impor tarifas sobre importações de carros, semicondutores e produtos farmacêuticos a partir de 2 de abril. Além disso, quaisquer tarifas mútuas serão seletivas por natureza. Se isso se concretizar, as chances de uma recessão nos EUA diminuirão, e o capital começará a retornar ao país.

Desempenho do S&P 500 e das ações das Sete Magníficas

De acordo com o Bank of America, a principal razão para a fuga de capital para a Europa foi a liquidação das ações dos "Sete Magníficos", que caíram 14%. Como resultado, a Tesla e outros gigantes da tecnologia perderam uma parte significativa de seus ganhos, mas agora começam a parecer atraentes novamente. Sua avaliação em relação ao mercado mais amplo caiu para o nível mais baixo desde o final de 2022. É hora de comprar? O JP Morgan acredita que sim, apontando para fatores sazonais, a queda do dólar americano e dos rendimentos dos títulos do Tesouro, além do sentimento extremamente pessimista entre os investidores de varejo – todos esses fatores abrem caminho para uma recuperação do S&P 500. A Evercore observa que esse sentimento negativo tem origem nas ações da Casa Branca, já que as ameaças de tarifas alimentaram os temores de recessão.

Uma desaceleração econômica nos EUA poderia ter se tornado uma profecia autorrealizável. Historicamente, sempre que o interesse da mídia sobre o assunto aumentava, uma recessão não demorava a acontecer. Em média, uma recessão ocorreu cerca de sete meses após o pico de pesquisa sobre o tema. Isso significa que o PIB dos EUA poderia ter se contraído em outubro, se a Casa Branca tivesse continuado a assustar os mercados com ameaças de tarifas.

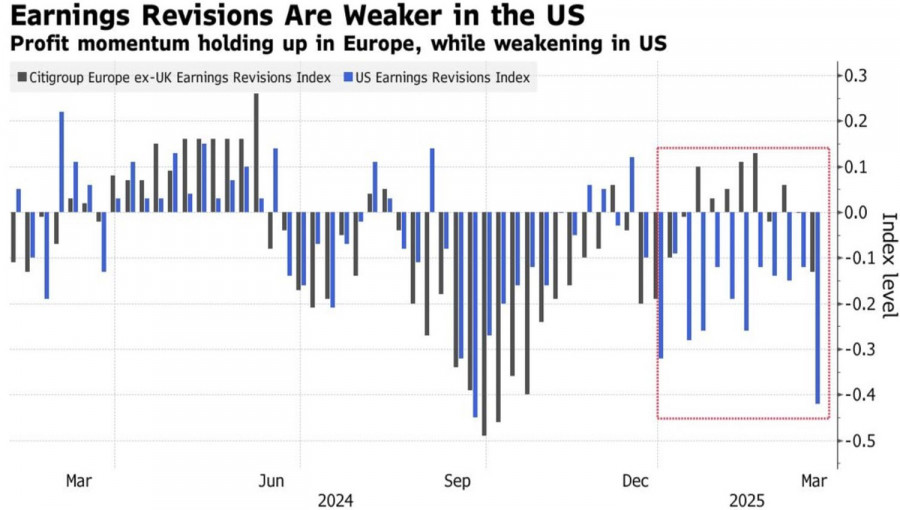

Dinâmica da previsão de lucros corporativos

O S&P 500 conta com seu próprio tipo de colchão de segurança: um dólar americano fraco. Aproximadamente 30% das empresas do índice geram receita no exterior, e um índice de dólar americano em queda apoia seu desempenho financeiro. De fato, foi a revisão das previsões de lucros que catalisou a mudança de capital da América do Norte para a Europa. Chegou a hora de voltar para casa?

No gráfico diário do S&P 500, os touros lançaram um contra-ataque. No entanto, uma rejeição nos níveis de resistência de 5815, 5835 ou 5885 seria um sinal para vender.

LINKS RÁPIDOS