Akcie Nvidia (NVDA) mají podle Citi ještě prostor k růstu, a to i poté, co letos dosáhly historických maxim.

Analytik Atif Malik zvýšil cílovou cenu o 100 USD na 520 USD, přičemž ponechal nákupní doporučení. Malikova cílová hodnota znamená růst o 14,4 % v příštím roce.

To znamená, že Malik vidí v rallye společnosti Nvidia další páru. Akcie od začátku roku vylétly o více než 200 % na historická maxima, protože investory stále více vzrušuje potenciál umělé inteligence.

Malikův býčí scénář naznačuje, že rally by mohla jít ještě dál až na 600 dolarů za akcii, tedy o dalších 32 % oproti pátečnímu závěru. Tato cena akcie by byla více než čtyřikrát vyšší, než kde akcie skončily v roce 2022.

Jeho cílová cena ani býčí scénář však nejsou pro akcie považovány za nadpozemské. Ačkoli jsou oba nad průměrnou cílovou cenou analytiků 479,22 USD, ani jeden z nich nepřevyšuje nejvyšší cílovou cenu na Wall Street 767 USD za akcii, jak uvádí Refinitiv.

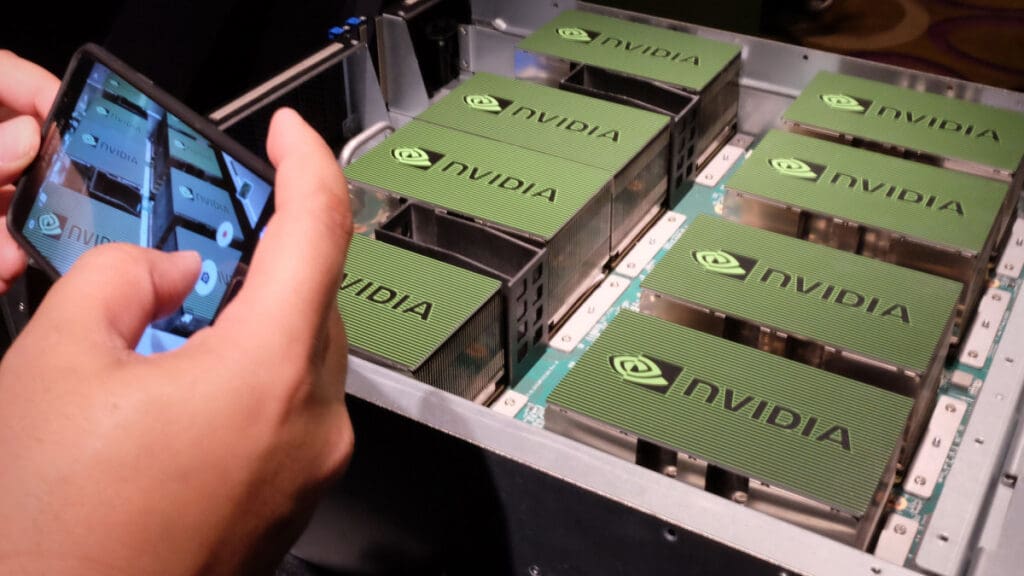

Podle něj je Nvidia považována za jasného vítěze v oblasti umělé inteligence, protože má více než 90% podíl na trhu akcelerace umělé inteligence, jehož hodnota se v roce 2027 očekává kolem 150 miliard dolarů. A Maik uvedl, že Nvidia by měla mít v oblasti AI v budoucnu „podstatnou výhodu“ nad společností Advanced Micro Devices.

Pokud jde o software, Malik uvedl, že konkurence bude potřebovat několik generací, aby se vyrovnala tomu, co vyvinula Nvidia. Dodal také, že nadále vede v oblasti grafických procesorů na úrovni akcelerátorů a systémů.

Kromě zvýšení cílové ceny Malik také zvýšil výhled zisku na akcii v nadcházejících letech. Nyní očekává, že ve fiskálním roce 2024 bude zisk na akcii o 6 % vyšší, než se dříve předpokládalo. V roce 2025 a 2026 by měl být zisk na akcii vyšší o 38 %, resp. 30 %.

Navzdory býčímu výhledu poznamenal, že výkonnost akcií by mohla ovlivnit zvýšená herní konkurence, pomalejší než očekávané zavádění nových technologií, potíže na trzích datových center nebo automobilů či těžba kryptoměn, pokud by zatížila herní tržby.

„Nadále vidíme příznivý poměr rizika a odměny při zrychlujících se meziročních prodejích datových center v průběhu roku, přičemž jako klíčová krátkodobá až dlouhodobá rizika poklesu vidíme zákaz v Číně, pomalejší makro dopad na poptávku po hrách a konkurenci,“ uvedl Malik.

Morgan Stanley upozornil, že mnoho důvodů, proč být optimistický vůči společnosti PepsiCo Inc. (PEP), je již v ceně akcií zahrnuto.

Analytik Dara Mohsenian snížil hodnocení potravinářského a nápojového gigantu na equal weight z overweight. Přesto jeho cílová cena 210 USD znamená, že akcie mají před sebou 11,6% růst.

„Obvykle rádi doporučujeme jména, u kterých můžeme poukázat na diskrétní body, které trh neocení,“ uvedl v poznámce pro klienty. „U společnosti Pepsi se po dalším silném výsledku ve 2. čtvrtletí naše předchozí výzva OW, že se trh dostatečně nezaměřuje na sílu segmentu občerstvení v porovnání s obavami trhu o podíl nápojů, že Pepsi má mnohem silnější relativní cenovou sílu ve srovnání s kolegy, potenciál pro krátkodobé zvýšení GM a dlouhodobější víceletá výzva, že se opětovné zdůraznění zaměření na růst horní linie pod vedením generálního ředitele Laguarta (jmenovaného v roce 2018) vyplatí … jsou nyní konsenzuálními body.“

Akcie v pondělním premarketu zamířily dolů a ztratily téměř 1 %. Společnost minulý týden při reportování výsledků za druhé čtvrtletí překonala očekávání Wall Street v obou směrech.

Po silné výsledkové zprávě Mohsenian uvedl, že další růst horní hranice společnosti ve srovnání s konsensuálními odhady je nyní ve druhé polovině roku omezenější. Vysoká laťka pro druhou polovinu roku by podle něj mohla akcie omezit a krátkodobě tlačit dolů.

Mohsenian označil snížení ratingu za „relativně přímočaré“ po několikaletém převážení. Ocenění Pepsi nyní zohlednilo silnou čtvrtletní zprávu, zvýšení celoročního výhledu a potenciální růstové hodnoty do budoucna. Díky tomu je růst akcií omezenější, když investoři očekávají všechny tyto dobré zprávy do budoucna, řekl.

Nejenže je toto ocenění zvýšené, ale podle Mohseniana se blíží novodobému rekordu ve srovnání s konkurenční společností Coca-Cola. Totéž platí při porovnání jejího ocenění s Keurig Dr Pepper nebo širší skupinou megakapacitních akcií spotřebního baleného zboží.

Stejně tak poznamenal, že akcie překonala tyto konkurenty, pokud se podíváme zpět na začátek pandemie.

Com o surgimento de uma divergência entre o movimento de preços do EUR/JPY e o Oscilador Estocástico — além da presença do padrão 123 de alta seguido por um Gancho de Ross (RH) também de alta —, somado ao fato de que o preço atual está acima da média móvel exponencial de 21 períodos (EMA 21), é provável que, no curto prazo, o par apresente fortalecimento.

O primeiro alvo projetado é 164,12. Caso haja continuidade no momentum e na volatilidade de alta, o próximo alvo poderá ser o nível de 166,09.

No entanto, esse cenário será invalidado se ocorrer um enfraquecimento significativo durante o movimento, especialmente se o preço romper e fechar abaixo de 158,21. Nesse caso, todas as projeções de alta previamente mencionadas seriam automaticamente anuladas.

Aviso legal: Os CFDs são instrumentos complexos e apresentam um alto risco de perder dinheiro rapidamente devido à alavancagem. 66% das contas de investidores de varejo perdem dinheiro ao negociar CFDs com este fornecedor. Você deve considerar se compreende como funcionam os CFDs e se pode correr o risco de perder seu dinheiro.

LINKS RÁPIDOS