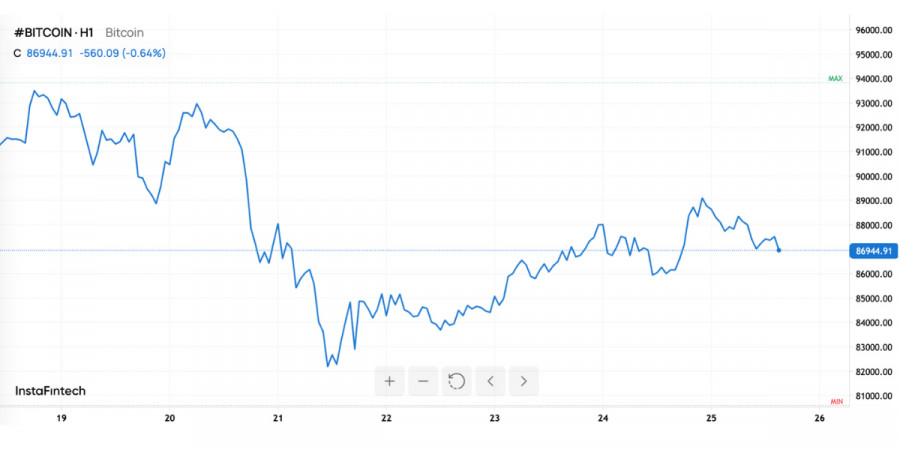

Novembro de 2025 serviu como um lembrete de que, mesmo em meio à crescente institucionalização e aos fortes influxos em ETFs, o Bitcoin continua sendo um ativo altamente volátil. Após uma queda acentuada para as mínimas de sete meses, a maior criptomoeda iniciou uma recuperação cautelosa e, em 25 de novembro, era negociada em torno de $88.000. Formalmente, trata-se de um rebote; na prática, é uma fase de reavaliação de risco, em que cada novo patamar é testado em termos de liquidez, sentimento e fatores macroeconômicos.

Externamente, o quadro parece menos dramático: alta de 0,2% no dia, consolidação logo abaixo do nível psicológico de $90.000, e uma recuperação gradual nas altcoins, com o Ethereum avançando cerca de 4%. No entanto, nos bastidores do mercado, a redistribuição de capital segue em curso, eliminando o excesso de alavancagem e levando a uma reavaliação das expectativas — expectativas que, até pouco tempo atrás, projetavam cenários de alta contínua e metas acima de $100.000–$120.000.

A correção de novembro não pode ser descrita como repentina — ela foi o resultado da convergência de vários fatores.

Primeiro, houve o acúmulo de posições compradas com alta alavancagem em níveis-chave acima de US$ 90.000–95.000. O mercado funcionou por vários meses no modo "buy the dip", e qualquer recuo era rapidamente absorvido. Isso criou a ilusão de um crescimento contínuo e sem consequências, levando muitos traders a assumir riscos excessivos.

Segundo, o ambiente macroeconômico começou a se deteriorar gradualmente: as discussões sobre um período prolongado de juros altos nos EUA se intensificaram, e os participantes do mercado passaram a adotar uma postura mais cautelosa diante de ativos de risco. Para o Bitcoin, isso significa não apenas uma queda no fluxo de novo capital, mas também uma migração constante em direção a instrumentos considerados mais previsíveis.

Terceiro, o comportamento institucional desempenhou um papel relevante. Grandes players — incluindo fundos que operam via ETFs à vista e contratos futuros — começaram a realizar lucros após um ano historicamente forte. Não foi um "despejo no topo", mas sim um ajuste estratégico: para esses investidores, o Bitcoin já não é apenas uma ideia, mas um ativo de carteira que precisa gerar resultados.

Todos esses elementos convergiram para formar a narrativa dominante do mercado. Bastaram algumas velas negativas mais fortes para desencadear uma avalanche de liquidações, arrastando os preços para as mínimas de sete meses. O movimento foi amplificado por algoritmos acionados pela perda de níveis críticos, acelerando ainda mais a queda.

Bitcoin a US$ 88.000 é um ponto de virada ou apenas uma pausa? O quadro atual de liquidez mostra claramente por que a recuperação ocorre em "degraus" — e não em linha reta para cima.

O heatmap (maça de calor) de ordens e liquidações indica dois clusters importantes:

Para os investidores, isso significa algo simples: o mercado hoje se move não apenas pelos fundamentos, mas também pela própria estrutura das posições. Movimentos bruscos de alta podem ser impulsionados não por compras "limpas", mas por fechamento forçado de posições; enquanto quedas podem ser alimentadas não só por pânico, mas também pela eliminação estratégica de traders alavancados.

Do ponto de vista da análise técnica, a correção de novembro teve um impacto significativo na estrutura de tendência de médio prazo. A perda de vários níveis importantes de suporte e as discussões sobre um possível death cross aumentaram a cautela até mesmo entre os participantes mais otimistas.

O death cross ocorre quando uma média móvel de curto prazo cruza para baixo uma média móvel de longo prazo — o exemplo clássico sendo a média móvel de 50 dias caindo abaixo da média móvel de 200 dias. No mercado cripto, esse sinal costuma aparecer no início de uma correção prolongada ou na fase final de uma queda acentuada, que por vezes antecede uma reversão.

A situação atual é particularmente interessante porque o cenário técnico e os fundamentos não estão completamente desalinhados. Por um lado, a tendência enfraqueceu formalmente, levando muitos modelos algorítmicos a interpretarem isso como um sinal para redução de risco. Por outro, as narrativas fundamentais de alta permanecem: participação institucional crescente, ETFs, oferta limitada e expectativas de cortes de juros continuam favorecendo o Bitcoin no horizonte de longo prazo.

Em momentos como este, o mercado tende a se tornar altamente contraditório: alguns veem o início de uma fase de baixa, enquanto outros interpretam o movimento como uma correção profunda — porém ainda saudável — dentro de um ciclo de alta estrutural.

Tradicionalmente, novembro é considerado um dos melhores meses para o Bitcoin. A taxa média de retorno nos últimos 12 anos é de mais de 40%, e esse dado costuma ser citado por defensores de padrões sazonais. No entanto, 2025 mostrou que estatísticas não são garantias — apenas referências.

As condições atuais são completamente diferentes das dos ciclos anteriores:

A correção de novembro representa o choque entre a expectativa de "mais uma temporada recorde" e a realidade de que o mercado já havia percorrido um longo caminho de valorização e estava sobrecarregado de alavancagem e otimismo.

Assim, o tradicional Novembro forte tornou-se mais um motivo para negociações agressivas do que um "talismã" garantido. Como resultado, qualquer desvio do cenário ideal desencadeou um processo intensificado de redução de posições.

Além da volatilidade de curto prazo, é fundamental focar nos fundamentos que determinarão o próximo grande ciclo.

Primeiro, a regulamentação. Cada vez mais jurisdições estão introduzindo regras claras para o funcionamento de corretoras de criptomoedas, stablecoins e serviços de custódia. Isso reduz o risco para investidores institucionais, mas, ao mesmo tempo, enfraquece o antigo clima de "velho oeste" que sustentou muitas estratégias de alto retorno nos últimos anos. O mercado está se tornando mais transparente e, por isso, menos suscetível a movimentos extremos sem fundamentos sólidos.

Em segundo lugar, a concorrência. O Bitcoin precisa competir não apenas com ações e ouro, mas também com o próprio ecossistema cripto: novas redes de camada 1, avanços no DeFi e a tokenização de ativos do mundo real. Ainda assim, seu status de "ouro digital" permanece distintivo: emissão limitada, o histórico mais robusto de segurança e alta reconhecibilidade continuam fazendo do BTC um ativo central no mercado.

O terceiro ponto é o interesse institucional. Apesar das recentes correções, o mercado tradicional já passou do ponto de não retorno: o Bitcoin foi incorporado às estratégias de pelo menos alguns grandes gestores. Para alguns, ele representa 1–2% do portfólio; para outros, uma posição mais agressiva. O essencial é que ele já está presente. Isso cria uma demanda estrutural em momentos em que os preços parecem "atrativos" para horizontes de longo prazo.

A faixa atual em torno de US$ 88.000 é a zona onde as expectativas estão sendo reavaliadas.

Se o Bitcoin conseguir se firmar de forma consistente acima de US$ 89.500–90.000 e avançar pela área de liquidez acumulada de posições vendidas, isso poderá desencadear uma recuperação acelerada. Nesse cenário, tanto os compradores técnicos quanto aqueles que aguardam uma confirmação do fim da correção tendem a voltar ao mercado.

Por outro lado, se o preço não conseguir superar essa barreira e recuar para a região de US$ 85.000–86.000, é muito provável que seja nesse ponto que o mercado definirá se a correção atual continua sendo apenas uma "pausa funcional" dentro do ciclo de alta — ou se está se transformando em um movimento de queda mais profundo e prolongado.

Principais fatores que influenciarão o desfecho:

LINKS RÁPIDOS