Das Währungspaar EUR/USD setzte am Freitag seinen allmählichen Rückgang fort. Wir haben stets darauf hingewiesen, dass es für den Euro keine Gründe gibt, zu steigen, und das bleibt auch so. Unser Szenario und unsere Prognose entwickeln sich wie erwartet. Was hat sich in der vergangenen Woche geändert? Die fundamentalen und makroökonomischen Bedingungen für den Euro haben sich nur verschlechtert. Wichtig ist zu beachten, dass die Federal Reserve nicht plant, den Leitzins vor dem Sommer zu senken. Sie könnte lediglich eine Senkung im gesamten Jahr 2025 in Betracht ziehen.

Noch vor einer Woche erwartete der Markt zwei Zinssenkungen; das realistische Szenario scheint jedoch nur eine zu umfassen. Das Problem liegt darin, dass die Inflation in den USA zunimmt. Mit Donald Trumps noch ausstehender Amtseinführung sind keine Pläne vorhanden, um seine Vorschläge zur Wiederherstellung der "Fairness" im globalen Handel umzusetzen. In den ersten Monaten von Trumps neuer Regierung sind daher Handelszölle wahrscheinlich, auch wenn diese nicht gravierend sind. Dies könnte zu einem weiteren Anstieg der globalen Inflation führen, wodurch die Fed gezwungen wäre, eine restriktivere Haltung einzunehmen. All diese Faktoren sprechen für den US-Dollar.

Die Europäische Zentralbank (EZB) hat letzte Woche angedeutet, dass sie bereit ist, die Geldpolitik weiter zu lockern, mit der Möglichkeit, den Zinssatz bis zum Sommer auf ein "neutrales" Niveau von 2% zu senken. Es ist möglich, dass der Zinssatz noch weiter unter dieses Niveau sinken könnte. Inoffizielle Diskussionen über umfassendere Zinssenkungen haben bereits stattgefunden, und wie es so schön heißt, "wo Rauch ist, ist auch Feuer." Dieser Ansatz der EZB steht im deutlichen Gegensatz zur Haltung der Fed. Trotz der steigenden Inflation im Euroraum haben Mitglieder des geldpolitischen Ausschusses der EZB ihr Vertrauen geäußert, bis zum Sommer in der Lage zu sein, die hohe Inflation zu "besiegen". Die EZB erscheint optimistisch, oder fast schon erwartungsvoll, dass sich die Inflation bald bei etwa 2% stabilisieren und dort für mehrere Jahre verbleiben wird. Wenn sich diese Erwartung bewahrheitet, könnte es nicht nötig sein, die Zinssätze hochzuhalten.

Meiner Meinung nach ist das eigentliche Problem nicht die Inflation, sondern der Zustand der EU-Wirtschaft. Die Wirtschaft des Euroraums stagniert im Wesentlichen seit zwei Jahren, was die EZB dazu veranlassen sollte, sich auf das Wachstum zu konzentrieren, anstatt sich um die Inflation zu sorgen. Wir haben bereits früher festgestellt, dass eine Inflationsrate von 2,4% — anstelle des Ziels von 2% — kein großes Problem darstellen würde. Die EZB hat sich jahrelang bemüht, die Inflation auf 2% zu erhöhen, und in dieser Zeit ist die Wirtschaft des Euroraums dennoch gewachsen. Jetzt, jedoch, ohne wirtschaftliches Wachstum und bei einem steten Rückgang der Industrieproduktion, sollte die EZB Priorität darauflegen, diese Herausforderungen zu bewältigen. Daher wird die EZB möglicherweise ihre expansiven Maßnahmen fortsetzen, während die Fed wahrscheinlich keine ähnlichen Schritte unternehmen wird, da die US-Wirtschaft keine nennenswerten Probleme aufweist.

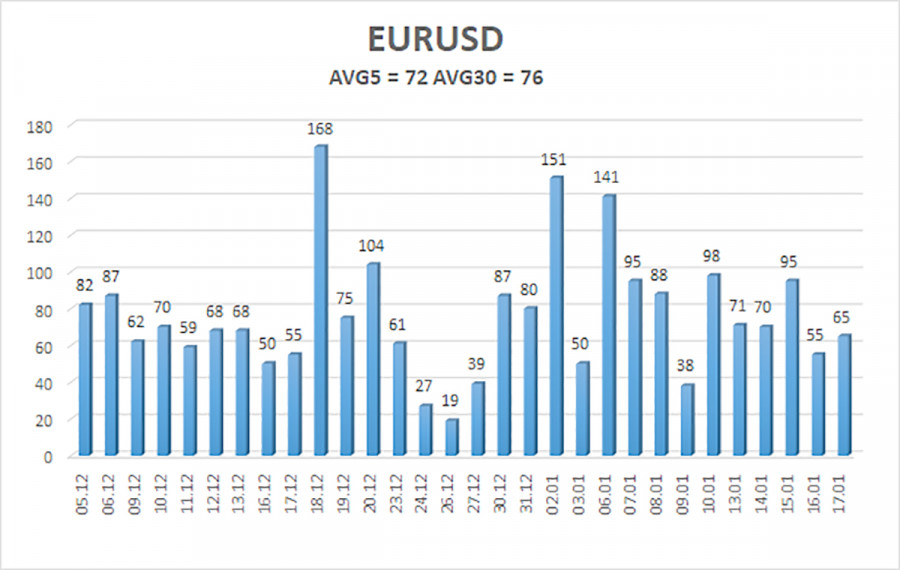

Die durchschnittliche Volatilität des Währungspaares EUR/USD über die letzten fünf Handelstage, Stand 20. Januar, beträgt 72 Pips, was als "durchschnittlich" eingestuft wird. Wir erwarten, dass sich das Paar am Montag zwischen den Niveaus von 1,0199 und 1,0343 bewegen wird. Der höhere lineare Regressionskanal ist abwärts gerichtet, was die Fortsetzung des globalen Abwärtstrends anzeigt. Kürzlich trat der CCI-Indikator zweimal in die überverkaufte Zone ein und bildete zwei bullische Divergenzen. Diese Signale deuten jedoch erneut nur auf eine Korrektur hin, die möglicherweise bereits abgeschlossen ist.

Es ist wahrscheinlich, dass das EUR/USD-Paar seinen Abwärtstrend fortsetzen wird. Seit Monaten haben wir kontinuierlich einen Rückgang des Euro im mittelfristigen Bereich prognostiziert. Wir unterstützen die insgesamt bärische Richtung voll und ganz und glauben, dass sie noch lange nicht abgeschlossen ist. Die Fed hat ihre Lockerung der Geldpolitik gestoppt, während die EZB ihre Lockerung beschleunigt. Daher gibt es derzeit für den Dollar keine mittel- bis langfristigen Gründe, abgesehen von rein technischen Korrekturen, um zu fallen.

Kurzpositionen bleiben relevant, mit Zielen bei 1,0199 und 1,0193. Wenn Sie rein basierend auf technischen Signalen handeln, können Long-Positionen in Betracht gezogen werden, wenn der Preis über dem gleitenden Durchschnitt liegt, mit einem Ziel von 1,0437. Jedes Wachstum zu diesem Zeitpunkt wird jedoch als Korrektur eingestuft.

Lineare Regressionskanäle helfen, den aktuellen Trend zu bestimmen. Wenn beide Kanäle ausgerichtet sind, deutet das auf einen starken Trend hin.

Die gleitende Durchschnittslinie (Einstellungen: 20,0, geglättet) definiert den kurzfristigen Trend und leitet die Handelsrichtung.

Murray Levels fungieren als Zielniveaus für Bewegungen und Korrekturen.

Volatilitätsniveaus (rote Linien) stellen den wahrscheinlichen Preisbereich für das Paar in den nächsten 24 Stunden basierend auf aktuellen Volatilitätswerten dar.

CCI-Indikator: Wenn er in den überverkauften Bereich (unter -250) oder überkauften Bereich (über +250) eintritt, signalisiert er eine bevorstehende Trendwende in die entgegengesetzte Richtung.

QUICK LINKS