Banka Barclays v pondělní zprávě snížila svůj cíl pro index Stoxx Europe 600 (SXXP) na konci roku na 490 bodů oproti předchozí prognóze s odkazem na rostoucí rizika recese a prohlubující se nejistotu v globální politice spojenou s obnovou globálního uspořádání pod Trumpovou administrativou.

Analytici společnosti Barclays Research uvedli, že eskalace celních hrozeb a recipročních obchodních opatření vnesla na globální trhy nový negativní vliv, jehož důsledky pravděpodobně silně ovlivní zisky podniků a náladu investorů.

Ačkoli by trhy mohly zaznamenat krátkodobé oživení díky pozitivním obchodním titulkům, banka varovala, že absence kapitulace v ocenění a umístění naznačuje, že je možný další pokles, pokud bývalý prezident Trump nezmění kurz.

„Akcie by se vždy mohly odrazit od přeprodaných úrovní a technické ukazatele blikají některými kontraindikačními nákupními signály,“ uvedli analytici.

„Nedoporučovali bychom však hrát si zde na hrdiny – ocenění, očekávání zisků a celkové umístění jsou stále příliš vysoké na to, aby naznačovaly skutečné dno,“ dodali.

Nový cíl 490 pro SXXP od Barclays přichází s upozorněním, že předpovídání uprostřed takové geopolitické nejistoty má omezenou užitečnost.

Makléřská společnost upozorňuje na širokou škálu možných výsledků: Evropské akcie by mohly klesnout na 390 bodů v případě delší recese nebo se odrazit k 550 bodům, pokud se napětí rychle sníží.

Přesto se podle analytiků návrat k nedávným tržním maximům jeví jako nepravděpodobný vzhledem k rozsahu škod, které již byly napáchány na globální důvěře a potenciálu zisků.

Makléřská společnost také upozorňuje na zranitelnost Evropy jako otevřené ekonomiky, která je vystavena jak obchodním bariérám, tak potenciální vlně deflačních tlaků z Číny.

Barclays nicméně poznamenává, že evropské akcie se mohou ukázat jako odolnější ve srovnání s předchozími poklesy.

Jako podpůrné faktory jsou uváděny fiskální stimuly v Německu, prostor pro další měnové uvolnění ze strany Evropské centrální banky (ve srovnání s omezenějším Federálním rezervním systémem USA), nenáročné ocenění a již lehké strategické umístění evropských akcií.

V této souvislosti banka Barclays zlepšila svůj postoj k britským akciím a u indexu FTSE 100 převážila . Index je považován za „levné zajištění proti stagflaci“, které nabízí defenzivní vlastnosti v prostředí politické nejistoty a přetrvávajících obav z inflace.

Sektorová alokace makléřské společnosti odráží širší posun směrem k defenzivě, a to zvýšením váhy u zdravotnictví z podváženého na neutrální a snížením váhy u diverzifikovaných finančních společností a volnočasových aktivit.

Udržuje nadváženou pozici v telekomunikacích a nemovitostech a nadále podporuje technologie a letectví a obranu jako kvalitní cyklické zajištění. V rámci finančních titulů je převážena pozice Pojišťovny, zatímco pozice Banky je neutrální. Energetika a spotřební zboží zůstávají podvážené.

Základní scénář Barclays nyní předpokládá mírnou recesi v USA a paralelní pokles v eurozóně v roce 2025. Inflační efekt cel by mohl zabránit Fedu ve snižování sazeb, i když se růst zastaví.

Mezitím je mix evropských politik vnímán jako relativně příznivější, přičemž uvolňování měnové politiky je stále na stole a fiskální politika se v klíčových ekonomikách, jako je Německo, stává expanzivní.

Prognózy výnosů byly revidovány směrem dolů. Barclays nyní očekává nulový růst zisku na akcii evropských společností v tomto roce, přičemž rizika jsou vychýlena směrem dolů, zejména v cyklických odvětvích.

Zatímco odhady zisků za první čtvrtletí již byly výrazně sníženy, Barclays vidí jen malý prostor pro optimistické podnikové prognózy a předpokládá další snížení celoročních odhadů.

Vzhledem k tomu, že rizikové prémie u akcií jsou stále nižší než historické průměry a ocenění ještě nedosahuje recesní úrovně, Barclays tvrdí, že důvody pro upřednostnění hotovosti a dluhopisů před akciemi zůstávají v krátkodobém horizontu přesvědčivé.

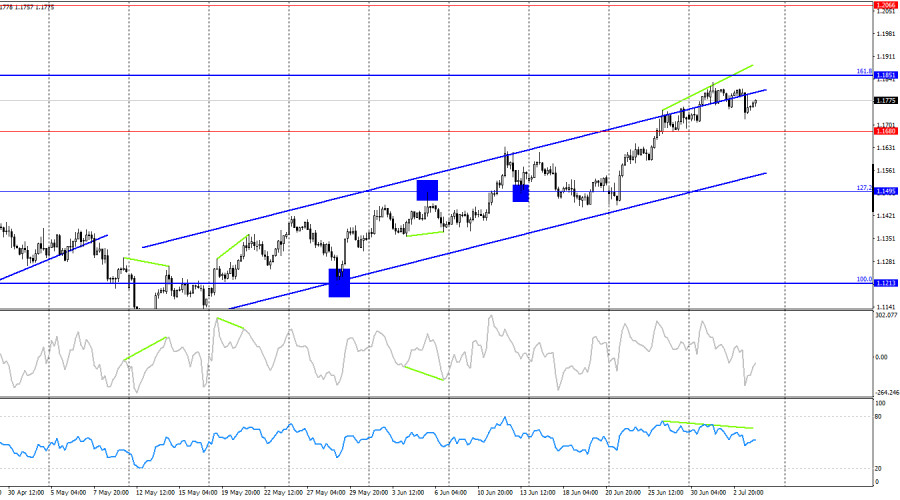

週四,EUR/USD 匯率再次從 1.1802 水平反彈,並幾乎下降到 127.2% 的斐波那契回撤水平,即 1.1712。至週五早上,匯率正處於返回 1.1802 水平的過程中。若再次從此水平反彈,可能暗示美元走強並導致匯率可能朝 1.1712 下跌。若匯率鞏固在 1.1802 以上,則增強進一步增長至下一個斐波那契回撤水平,即 1.1888 的可能性。

在小時圖上,波浪結構仍然簡單而清晰。最近完成的下行波浪突破了上一波的低點,而最新的上行波浪則超越了之前的高點。因此,目前趨勢依然看漲。美國貿易談判缺乏實質進展,與大多數國家達成貿易協議的可能性不大,這繼續抑制了看跌情緒。

週四的新聞背景強勁,重要的是,這對看跌者有利——這在最近幾個月來是少見的。然而,所有三個美國的關鍵經濟報告都比交易員預期的要強。我甚至不會考慮歐元區和德國的PMI指數,因為它們對市場情緒沒有影響。我們回到美國的統計數據。交易員預計失業率會上升至4.3%,但實際卻下降到4.1%。六月份新增非農職位數量達到14.7萬,超過預期的10萬到11萬,五月的數據也從13.9萬修正為14.4萬。甚至ISM服務業PMI也超過了預期——為50.8,而預期為50.5。因此,看跌者昨天擁有完全的自由,但他們未能利用——主要是因為與唐納德·特朗普政策相關的多重因素繼續對美元構成壓力。

在4小時圖上,該貨幣對已穩固在1.1680以上,並繼續上升至下一個161.8%的斐波那契回撤位1.1851附近。若從1.1851水平反彈,將有利於美元,並表明可能在上升趨勢通道內的下跌。若收盤高於1.1851,則增加繼續增長至下一個阻力位1.2066的可能性。 RSI指標顯示出潛在的看跌背離跡象。

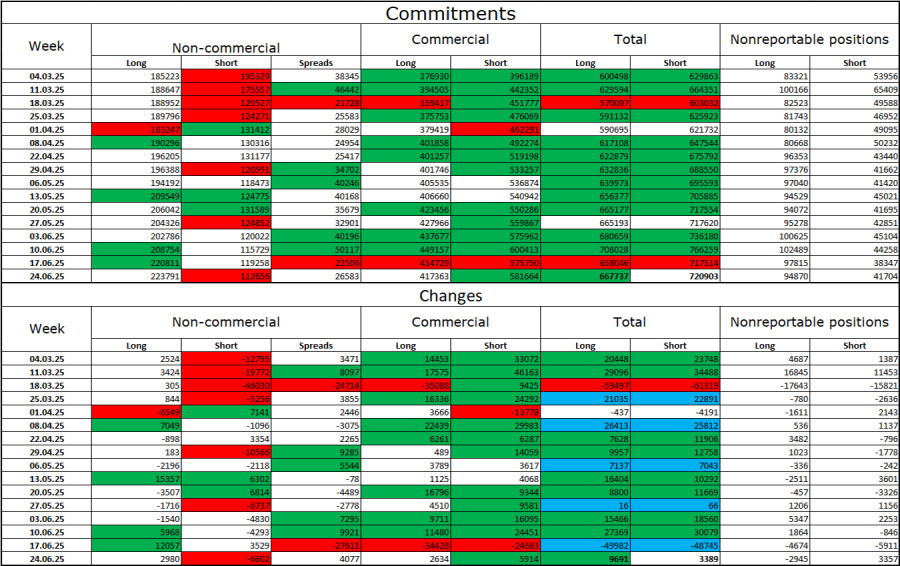

交易者承諾(COT)報告:

在最新一週的報告中,專業交易者開立了2,980個多頭倉位,並平倉6,602個空頭倉位。「非商業」組的情緒仍然看漲,主要是由於Donald Trump,並且持續增強。投機者持有的多頭倉位總數現為224,000,而空頭倉位為112,000,差距不斷擴大。換句話說,對歐元的需求持續存在,美元則持續承壓。

連續二十一週,大型玩家一直在減少空頭倉位並增加多頭倉位。儘管歐洲央行與美聯儲之間的貨幣政策差距仍然顯著,Donald Trump的政治決策被交易者視為更具影響力的因素,可能會引發美國經濟衰退和其他長期的結構性問題。

美國和歐元區的新聞日曆:

歐元區——歐洲央行總裁Christine Lagarde的講話(07:30 UTC)。

在7月4日,經濟日曆中僅有一個值得注意的項目。由於美國今天慶祝獨立日,新聞流對市場情緒的影響可能非常有限。

歐元/美元的預測和交易者建議:

如果今天該貨幣對從小時圖上的1.1802水準反彈,我會考慮賣出,目標定在1.1712。我之前建議在1.1454反彈時買入,目標是1.1574、1.1645、1.1712和1.1802,所有這些目標都已達成。新的多頭倉位可在突破1.1802後考慮,目標1.1888。

斐波那契水平在小時圖上從1.1574到1.1066繪製,而在4小時圖上從1.1214到1.0179繪製。