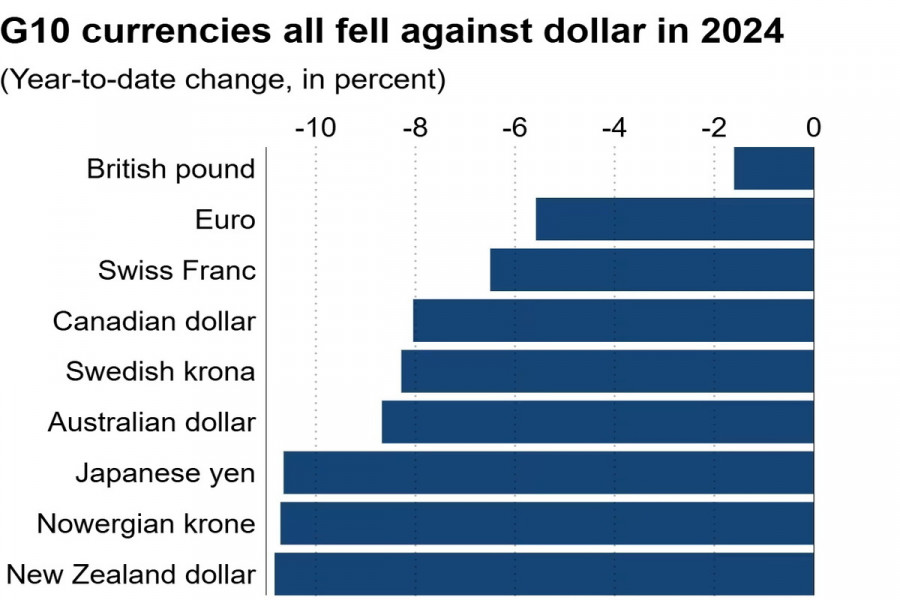

今年年底,日圓再次成為G10中表現最差的貨幣之一。自一月以來,其對美元兌換率下跌超過10%,上週更達到了五個月來的低點158.09。許多分析師認為,在接下來的12個月裡,隨著美元繼續主導市場,日圓的弱勢將持續。讓我們探討一下可能觸發這一情況的因素以及明年日圓可能的跌幅。

目前日圓發生了什麼事情?

上週,日圓對美元下跌了0.9%,在週四測試了自7月17日以來最低的水平158.09。

日圓的壓力來自於與該貨幣相關的套利交易的復甦。市場參與者再次開始借入日圓,以投資收益率更高的貨幣,如美元。

此次觸發因素是日本與美國間持續的貨幣政策分歧。重要的是,兩國監管機構上週舉行了本年度最後一次貨幣政策會議,再次強調了它們在利率調整方法上的差異。

在12月的會議上,日本央行決定維持借貸成本不變,此前它今年已兩次加息。

此外,日本央行明確表示,因為內部和外部風險,尤其是對新當選總統唐納德·川普今後政策的高度不確定性,它不會急於進一步正常化其貨幣政策。

由於川普在日本央行1月會議前僅幾天就職,監管機構將沒有足夠的時間來評估美國新政府的初步措施及其對全球經濟的潛在影響。

許多市場參與者認為,鑒於當前的不確定性,日本央行可能在1月份也將避免加息。

另一方面,大多數投資者目前認為,美國監管機構在下個月也將避免進行任何利率調整,此前今年連續三次會議上它們削減了利率。

在12月的FOMC會議後,市場對更加鷹派的美聯儲政策的信心被鞏固,會上監管機構提供了對利率、通脹和經濟增長的最新預測。

本月,美國官員提高了對2025年通脹和GDP的先前估計,這在邏輯上導致了更低的利率預期。

目前,FOMC成員預計明年將有兩次降息,而9月份的點狀圖顯示有四次溫和降息的可能性。

支持2025年更加鷹派的美聯儲政策的理由還包括候任總統唐納德·川普威脅要在正式就職後立即對美國主要貿易夥伴實施嚴格的關稅。

這樣的政策可能會促進經濟增長,同時觸發通脹上升,減輕央行削減利率的需求。

如我們所見,市場目前有充分的理由相信,美國與日本之間顯著的利率差距,已經推動美元兌日圓上升超過兩年,將持續到明年。因此,投資者再次積極購買美元兌日圓。

明年日圓的前景如何?

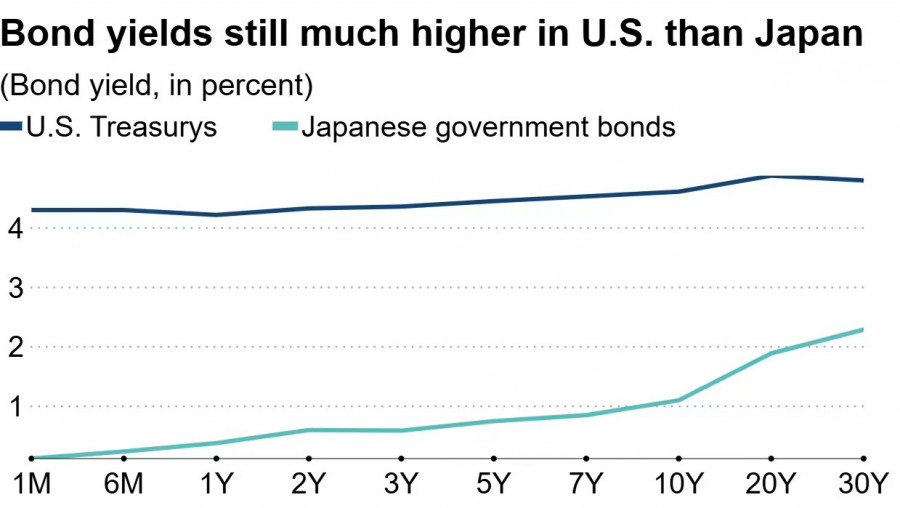

根據FactSet的數據,10年期美國國債的收益率比日本國債高3.5%。這是交易者年底返回日圓套利交易的另一個原因。

自12月初以來,日元兌美元匯率已下跌10日元。許多專家認為這遠未達到極限,並預測隨著10年期美國國債收益率上升,日元將進一步疲軟。上週,美國國債收益率達到了七個月的新高。

美國國債收益率的上升,是由於市場預期在新一屆美國政府可能實施嚴格貿易關稅的背景下,美國聯邦儲備系統的政策將不再如以往那麼鴿派。

如果唐納德·特朗普在年初實現其大膽承諾,這可能會引發國債收益率的強勁上升潮,導致美元進一步走高,美元最近創下兩年多來的最高水平。反過來,日元將進一步走弱。

Mizuho Securities的經濟學家Seki Omori預測,基於市場預期美聯儲和日本央行將逐步調整政策,2025年第一季度涉日元的套利交易將大幅增加。這位專家表示:「我相信明年也將以套利交易為特徵,日元將在對美元匯率中繼續保持弱勢,而美元將普遍走強。」

相較之下,Societe Generale的策略師預測到明年底,日圓將升至142.00,這是由於日本央行在持續的通脹壓力下穩步加息所推動的。

然而,法國經濟學家建議市場參與者在明年交易美元/日元貨幣對時對其投資進行60%的對沖,預期日圓匯率將出現較高波動性。

瑞銀證券的分析師也警告投資者需要注意日本貨幣大幅波動的風險。他們預測日本央行明年將加息三次,這與市場預測的僅兩輪緊縮相悖。

「考慮到東京在12月的強勁通脹數據以及本月日圓的再次貶值,我們不排除日本會在1月提早加息的可能。如果日圓的跌勢持續,日本央行有可能在下次會議中加息,以自然方式阻止日圓貶值,而不是通過干預。在這種情況下,日圓可能急劇反彈至對美元夏天時的水平。」專家指出。

儘管如此,瑞銀預測整體來看,明年將與今年一樣對日圓充滿挑戰。分析師預計未來12個月日本貨幣將大致維持在目前157.00的水平,並有可能在次年跌至161.00的多年低點。

當前技術圖景

美元/日元貨幣對繼續以看漲的偏向交易,週一徘徊在157.80左右。在日線圖上,它仍然牢牢位於上升通道內,驗證了當前趨勢的強勢。

現有的上升勢頭也受到14天相對強弱指數(RSI)的支持,該指數剛位於70水平以下。然而,超過這一標誌可能表示市場過度買入,可能導致短期回撤。

如果該指標突破158.08左右的月高點,這將顯示增長持續。持續在這一水平之上移動可能打開通往升至通道上邊界的道路,該邊界位於160.60附近。

另一方面,關鍵支撐位於大約156.79的9天指數移動平均線,這與上升通道下邊界的156.50相符。這個區域是保持當前趨勢的重要支點。跌破該區域可能表示看漲勢頭減弱,並可能導致更深的調整。