V době zvýšené nejistoty způsobené obchodní válkou prezidenta Donalda Trumpa se investoři snaží najít akcie, které jsou nejméně zranitelné vůči rostoucím clům a obchodním bariérám. Společnost Barclays proto sestavila seznam akcií, které by měly být vůči celním rizikům nejlépe chráněny. Podle analytiků této banky mají tyto společnosti dostatečně diverzifikované dodavatelské řetězce, silnou pozici na domácím trhu nebo strategii, která minimalizuje negativní dopady obchodních restrikcí.

Tento týden zaznamenaly tři hlavní akciové indexy pokles o více než 2 %, když začala platit nová americká cla na zboží z Kanady a Mexika, a navíc byla zvýšena cla na čínský dovoz. Trhy reagovaly prudkými výkyvy, protože investoři pozorně sledovali jednání mezi představiteli americké administrativy a zahraničními vládami. Nejistota ohledně vývoje obchodní politiky vyvolala volatilitu na trzích a přiměla investory hledat bezpečnější investiční příležitosti.

Barclays vybrala několik akcií, které jsou podle jejích analytiků nejlépe izolovány od celních bariér. Všechny tyto společnosti mají od Barclays doporučení „overweight“, což znamená, že banka očekává jejich lepší výkon oproti trhu. Průměrná tržní kapitalizace těchto společností činí přibližně 47 miliard dolarů. Mezi vybranými akciemi se objevují firmy z různých sektorů, které mají silné obchodní modely a dokážou efektivně řídit náklady spojené s cly.

Jednou z akcií na tomto seznamu je luxusní maloobchodní společnost Tapestry, která vlastní značky Coach a Kate Spade. Společnost se dokázala přizpůsobit měnícím se podmínkám na trhu a v roce 2025 její akcie vzrostly o více než 20 %. V únoru dosáhly historického maxima díky silným čtvrtletním výsledkům a optimistickému výhledu do budoucna. Finanční ředitel Scott Roe ve svém únorovém hovoru k výsledkům uvedl, že společnost již dopředu počítala s možností zavedení dodatečných cel na čínské zboží a dokázala se na tuto situaci připravit.

Navzdory tomu akcie společnosti Tapestry tento týden klesly o více než 8 % kvůli celkovému poklesu maloobchodních akcií. Investoři se obávají, že vyšší ceny způsobené cly by mohly negativně ovlivnit spotřebitelské výdaje, což by se mohlo promítnout do nižší poptávky po luxusním zboží. Přesto Barclays věří, že silná značka a schopnost přizpůsobit se měnícím podmínkám dává Tapestry výhodu oproti konkurenci.

Tapestry, Inc. (TPR)

Další společností na seznamu je Deere, známý výrobce zemědělských strojů. Barclays předpokládá, že tato společnost bude vůči nejistotě ohledně cel odolnější. Akcie společnosti utrpěly na začátku týdne ztrátu, když Trump oznámil nová cla na potravinářské produkty. Přesto se situace rychle změnila a ve čtvrtek akcie vyskočily až o 3,3 %, čímž za celý týden zaznamenaly jen mírný pokles o méně než 1 %. Od začátku roku si akcie Deere připsaly 12,6 %, čímž výrazně překonaly výkon indexu S&P 500.

Společnost Deere těží z rostoucího globálního zájmu o zemědělské technologie a modernizaci farmářských operací. Navíc má silné postavení na domácím trhu, což snižuje její závislost na importovaných komponentech. To jí pomáhá zmírnit dopady obchodních válek a zůstat konkurenceschopnou i v případě dalších celních restrikcí.

Deere & Company (DE)

Dalším významným jménem na seznamu Barclays je gigant v oblasti nealkoholických nápojů Coca-Cola. Společnost čelí potenciálnímu dopadu cel na hliník, který se používá k výrobě plechovek. Generální ředitel James Quincey však uvedl, že Coca-Cola má „zavedené zajišťovací programy, které se snaží zajistit dodávky a ceny do budoucna“, což jí umožňuje lépe se vypořádat s celními opatřeními a dalšími makroekonomickými výzvami.

Quincey v hovoru k výsledkům za čtvrté čtvrtletí dodal, že vliv 25% nárůstu ceny hliníku není tak zásadní, jak by se mohlo zdát. Zdůraznil, že obaly tvoří jen malou část celkové nákladové struktury společnosti, a proto vyšší cena hliníku nebude mít dramatický dopad na hospodářské výsledky Coca-Coly. Tento pragmatický přístup pomohl společnosti udržet stabilní výkonnost i v době rostoucích obchodních nejistot.

Akcie Coca-Coly tento týden klesly o 2,3 %, ale od začátku roku 2025 stále zůstávají o 11,8 % výše. Společnost pokračuje v expanzi na rozvíjející se trhy a rozšiřuje svou nabídku nealkoholických nápojů, čímž se snaží oslovit širší spotřebitelskou základnu. Díky své silné značce, globální přítomnosti a efektivnímu řízení nákladů je Coca-Cola jednou z nejstabilnějších investic i v době obchodní nejistoty.

The Coca-Cola Company (KO)

Obchodní války a rostoucí cla přinášejí značnou volatilitu na finanční trhy, ale některé společnosti dokážou těmto výzvám čelit lépe než jiné. Barclays identifikovala akcie, které jsou díky své obchodní strategii a silnému postavení na trhu lépe chráněny před negativními dopady celních bariér. Investoři by při hledání stabilních investic měli brát v úvahu nejen aktuální výkonnost, ale i schopnost firem přizpůsobit se měnícím se ekonomickým podmínkám.

The GBP/USD currency pair resumed its upward movement on Tuesday. It did so on a day when there were no significant events in the UK, and the only noteworthy report from the U.S. was the new home sales data. The pair resumed its rise without even a correction. Do we need to say more? The British currency is climbing again, and it's doing so for the same reason it has been in recent weeks. We wouldn't even call this reason "Donald Trump's trade policy"—it's just "Donald Trump."

In our view, many American consumers, investors, traders, businesspeople, actors, and directors no longer support the U.S. trade policy and the White House's foreign and domestic policies. Trump's decisions often appear absurd. Many also struggle to understand his military-political choices—such as the effective abandonment of Ukraine and NATO.

People can have different views on the Russia–Ukraine conflict, but the U.S. supported Ukraine for four years. Then Trump came along, and America essentially walked away from that commitment. A logical question arises for American voters: why spend four years and billions of dollars supporting Kyiv only to abandon it? Another question: if a Democratic president is elected in four years, will the U.S. go back to arming and funding Ukraine?

This paints a picture of no consistent U.S. foreign policy. A Republican president supports Russia, opposes China, and ignores Ukraine. A Democratic president opposes Russia, remains neutral toward China, and supports Ukraine. It's also starting to feel like Congress has been on vacation for the past two months—Trump seems to be making decisions unilaterally.

This is precisely what many investors and business leaders find unacceptable. Trump may sound great at rallies, promising Americans the moon, but in practice, stock markets are falling, American goods are being boycotted globally, and the U.S. is damaging its relationships with neighbors like Canada and Mexico and key trade partners like China and the EU. What is it all for?

Since the answer is unclear, the market is erring on the side of caution—ditching U.S. equities, exiting American businesses, and selling the dollar, assuming it can always buy it back later. So even if only one factor weighs on the dollar, the greenback could continue depreciating. At this point, traders must understand why the dollar is falling and realize that nearly all other factors are being ignored.

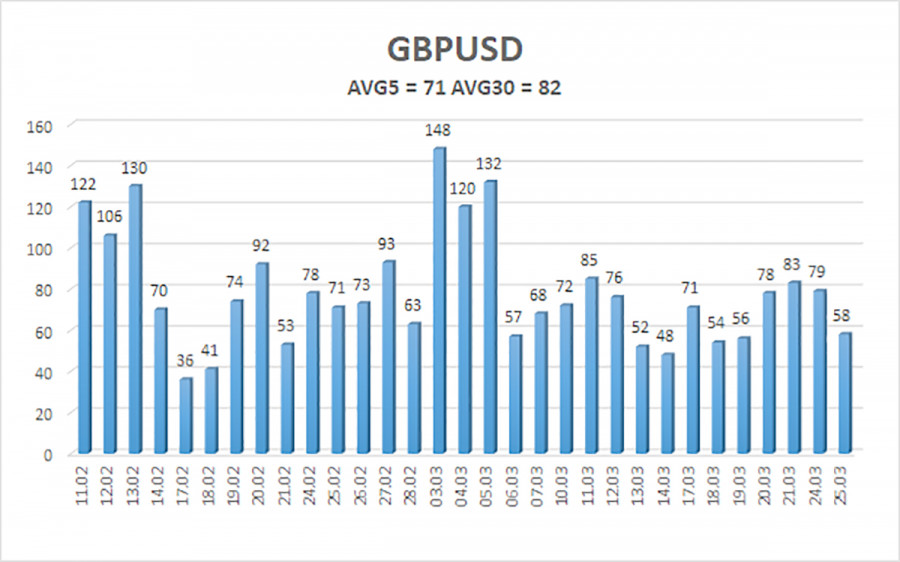

The average volatility of the GBP/USD pair over the last five trading days is 71 pips, which is considered "moderate-low" for this currency pair. On Wednesday, March 26, we expect movement within the range of 1.2883 to 1.3025. The long-term regression channel has turned upward, but the downtrend remains intact on the daily timeframe. The CCI indicator has not recently entered overbought or oversold territory.

S1 – 1.2817

S2 – 1.2695

S3 – 1.2573

R1 – 1.2939

R2 – 1.3062

R3 – 1.3184

The GBP/USD pair maintains a medium-term downtrend, while a very weak correction has begun in the 4-hour timeframe. This correction could end as the market continues to shun the dollar. We still do not consider long positions, as the current upward movement appears to be a daily timeframe correction that has taken on an illogical, panic-like character. However, if you're trading purely on technicals, longs remain relevant with targets at 1.3025 and 1.3062 as long as the price holds above the moving average. Short positions remain attractive with targets at 1.2207 and 1.2146 because the daily timeframe correction will end sooner or later—unless the previous downtrend ends first. The pound looks extremely overbought and unjustifiably expensive, and Donald Trump won't be able to devalue the dollar indefinitely. It is difficult to predict how long the dollar collapse driven by Trump will last.

Linear Regression Channels help determine the current trend. If both channels are aligned, it indicates a strong trend.

Moving Average Line (settings: 20,0, smoothed) defines the short-term trend and guides the trading direction.

Murray Levels act as target levels for movements and corrections.

Volatility Levels (red lines) represent the likely price range for the pair over the next 24 hours based on current volatility readings.

CCI Indicator: If it enters the oversold region (below -250) or overbought region (above +250), it signals an impending trend reversal in the opposite direction.

QUICK LINKS